金融庁がNISA(少額投資非課税制度)に続いてジュニアNISA(未成年少額投資非課税制度)というものを2016年1月から始めました。

NISAもよく分からないのにジュニアNISAって何なの?と思っている方もいらっしゃると思います。

制度自体も無期限ではなくてNISAと同じく2023年まで(NISA口座を作ることが出来るのが2023年まで)です。

期限が決まっていてなおかつ、投資を始めた年ごとの運用期間があるので分かりにくい仕組みになっています。

ではジュニアNISAにはどんなメリットがあるのでしょう。

またデメリットは無いのでしょうか。

スポンサードリンク

ジュニアNISAとNISAの違いは何なの?

そもそもNISAとは何でしょうか?

2014年以前は銀行の利子や株式の値上がりなどで儲かった所得については10%の課税でした。

本当は20%の課税なのですが、投資を活発にするために、と国が期間限定で10%の税率にしていたのです。

何回か10%の税率を延長しましたが、2013年にとうとう廃止しました。

そのかわり一般家庭が安定的に資産を形成するために、という目的で少額投資非課税制度(NISA)が2014年1月より始まったのです。参照:NISAって何? いまさら聞けないけど気になる!

ではジュニアNISAとは何なのでしょう?

制度自体はほとんどNISAと変わりませんが、目的が「子供の学費を安定的に作り出す手段」として作られました。

ですから、主役は19歳未満の子供たちという事になります。

ジュニアNISAとNISA

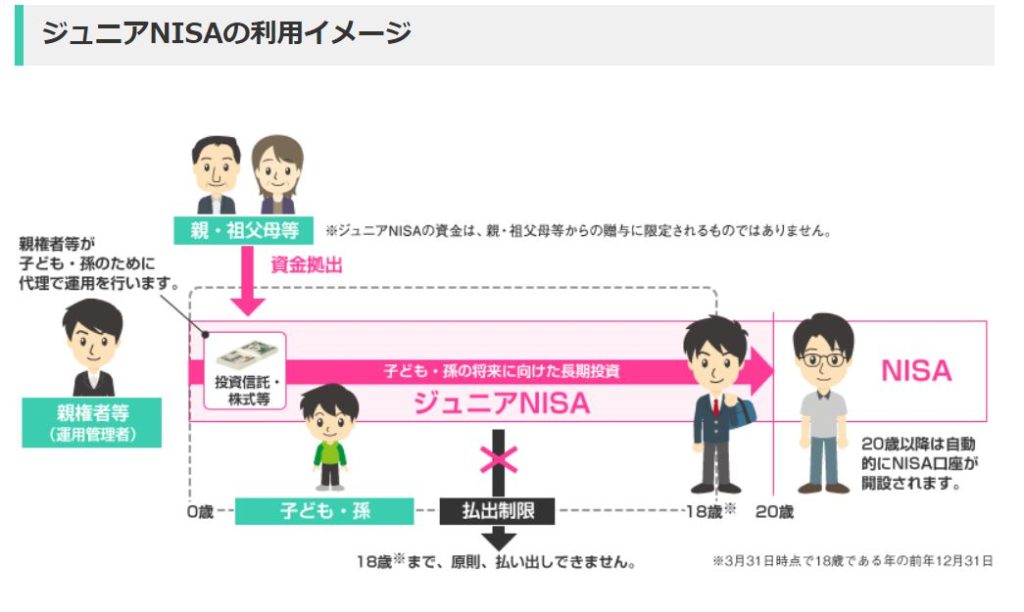

資産運用者は親権者

当然と言えば当然なのでしょうが、資産を運用する人はお子さんの親権者または親権者に委任された人になります。

目的は飽くまでもお子さんの将来の学費を作る事ですので、ジュニアNISAを使って親の資産を形成することは認められていません。(実際には教育資金か試算なのか確認の方法が無いと思いますが。)

ジュニアNISAの利用イメージ

ジュニアNISAは相続対策にも使える?!

NISAと同じような制度ですがでは具体的にはどんなメリットがあるのでしょう。

実はジュニアNISAは相続税の対象から外されています。

1年間最大80万円で毎年口座を作り最大5年連続まで作れますので、400万円を無税で贈与することと同じになります。

生前贈与には一括贈与と都度贈与がありますが、もらう人は複数の親族からお金をもらっても全部合わせて1500万円までです。

都度贈与は年間120万円未満は非課税ですが、もらう人が都度必要(本人が使う)だからという条件が必要です。

生まれたばかりの新生児に対しては説得力に欠けますので贈与を認められない場合があります。(なんで新生児がお金が必要なんですか?)

しかしジュニアNISAは0歳から始めることが出来、18歳まで非課税で運用できることになります。

ただし18歳になる前に途中売却すると利子や配当がある場合は約20%の税金がかかります。

ジュニアNISAの運用方法とメリット

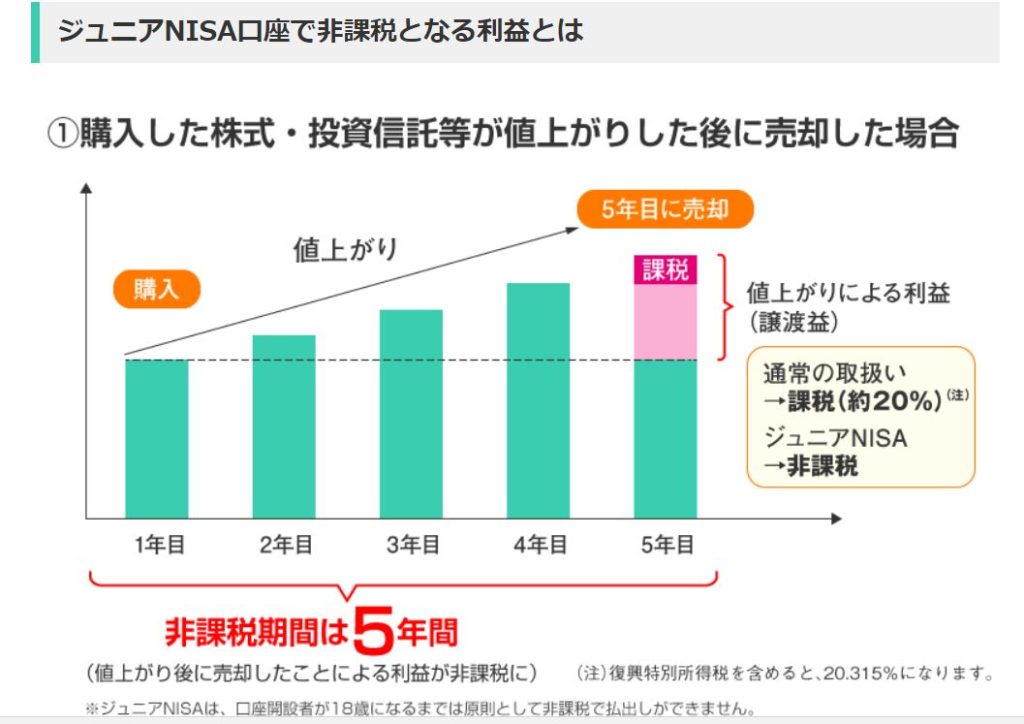

ジュニアNISA口座で非課税となる利益とは

ここまでは従来のNISAと同じです。

違う点は運用する資金が80万円/1年間という点です。

上の表は購入し金融商品が値上がりした場合ですが資料には濃いピンクで「課税」と表示されていますが、これは非課税でない場合です。

ジュニアNISAは非課税なので濃いピンクの部分も税金として引かれる事はありません。

金融庁資料より

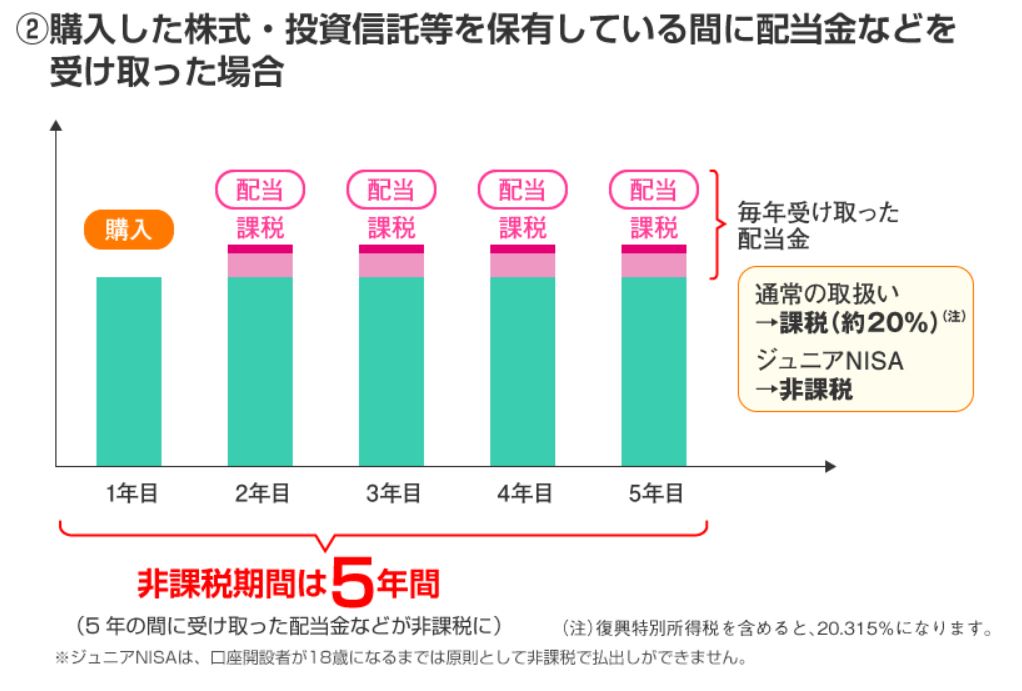

購入した金融商品の配当が毎年ある場合が上の表ですが、これも濃いピンクは非課税でなかった場合にかかってくる税金を表しています。

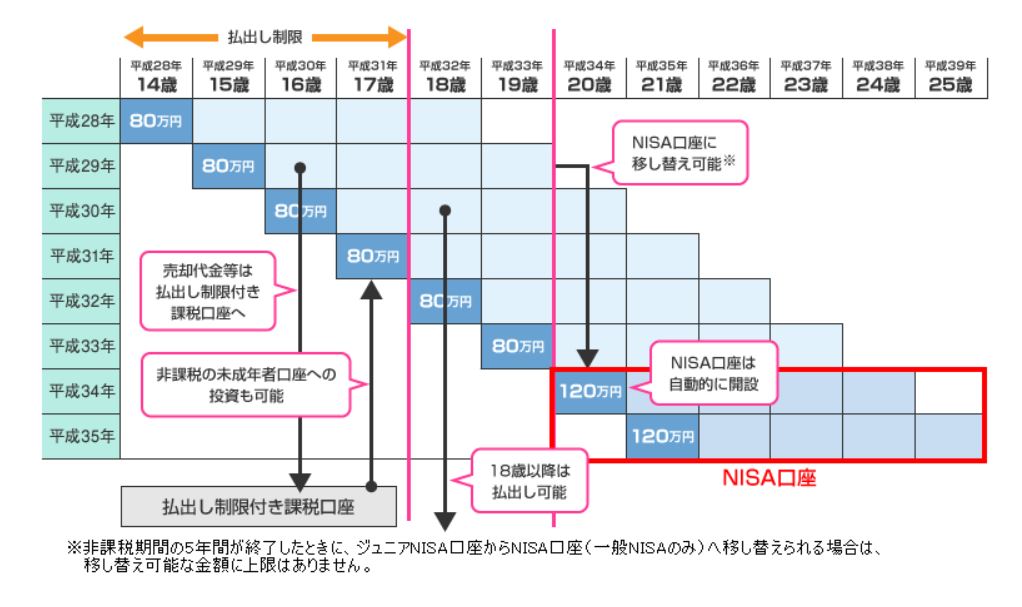

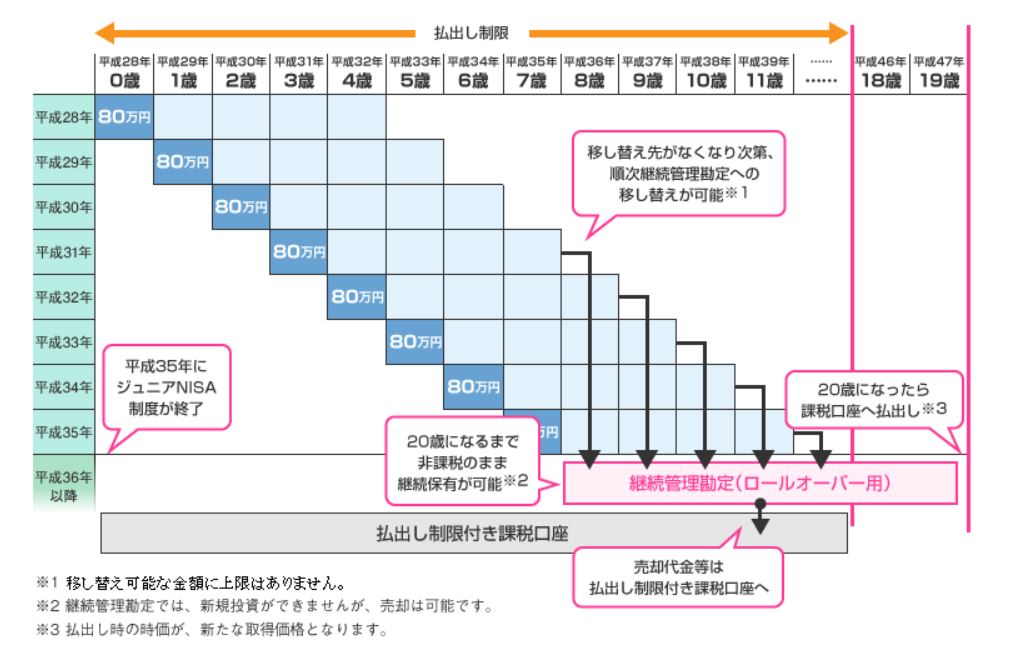

2023年のジュニアNISA制度終了前に20歳になる場合

金融庁資料より

お子さんがジュニアNISAを利用して制度終了の2023年前に20歳になる場合は従来のNISAに口座を移すことが出来ます。

その場合、従来のNISAの上限は120万円ですがジュニアNISAで増えて移ってきた資金が120万円を超えていてもNISAの非課税対象になるのです。

通常120万円/1年間の枠しか投資できないNISAですが、ジュニアNISAで増えた資金が例えば1千万円あってもそのままNISAに移行できるのです。

これはジュニアNISAの非常に大きなメリットです。

ジュニアNISAとNISAを併用することでNISAの投資資金枠が無くなるからです。

この方法ではジュニアNISAからNISAへの移動資金の上限はありません。

20歳になる前に2023年のジュニアNISAの終了を迎えてしまう場合

金融庁資料より

20歳になる前にジュニアNISAが無くなってしまう場合も、少なからずメリットはあります。

ジュニアNISAの非課税期間5年が過ぎてもお子さんが20歳になるまで口座に入れている資本と利益は非課税で運用を続けられます。

新規に買い足しは出来ませんが投資信託のように毎年配当を望めるような金融商品は非課税で運用を続けられるメリットがあります。

この制度を「継続管理勘定」と言います。

その時が来たら口座を持っている金融機関から継続管理勘定にするかどうか確認が来ます。

ジュニアNISAのデメリットは?

最大のデメリットは運用して利益が出たからと売却してもその資金を18歳になるまで非課税で引き出せない事でしょう。

天変地異などで被害が出てどうしても資金が必要な場合などは引き出しが可能になります。

なお、18歳になる前に資金を引き出すと、非課税だった利益に約20%の所得税がかかってきます。

もう一つのデメリットとしては一度作った金融機関の口座を変える事が出来ないという事です。

あとからもっと手数料の安い金融機関が見つかったり登場しても、そちらに乗り換えることが出来ないのです。

従来のNISAは1年に1回だけ金融機関の変更が可能ですがジュニアNISAは認められていません。

ただ、これは事前に金融機関を比較しておけば発生しにくいデメリットだと思います。

おわりに

ジュニアNISAの最大のメリットは0歳時から始めれば最長20年間非課税で配当や利子を運用できることです。

ただNISA、ジュニアNISAが終了する2023年以降も似たような制度を国が出してくる可能性はあります。

ただでさえ銀行預金の利子がゼロに等しい時代にその利子からさらに20%を税金でもてゆく時代ですが、このような制度をうまく利用して将来のお子さんの学費を作り上げてゆくのも大切な生活の知恵かもしれませんね。

スポンサードリンク

コメント